米国株オプション取引で用いるレバポライト戦略は、「コールオプションの買い」を使います。

コール買いを採用する理由は、このレバポライト戦略がインデックス株投資の長期ポートフォリオ運用をトレースする投資スタイルだからです。

レバポライト戦略は、株式投資の代用としてオプションを使っているに過ぎません。

この記事ではレバポライトにおけるコール買いの役割とその狙いについて解説します。

目次 閉じる

レバポライト戦略とは

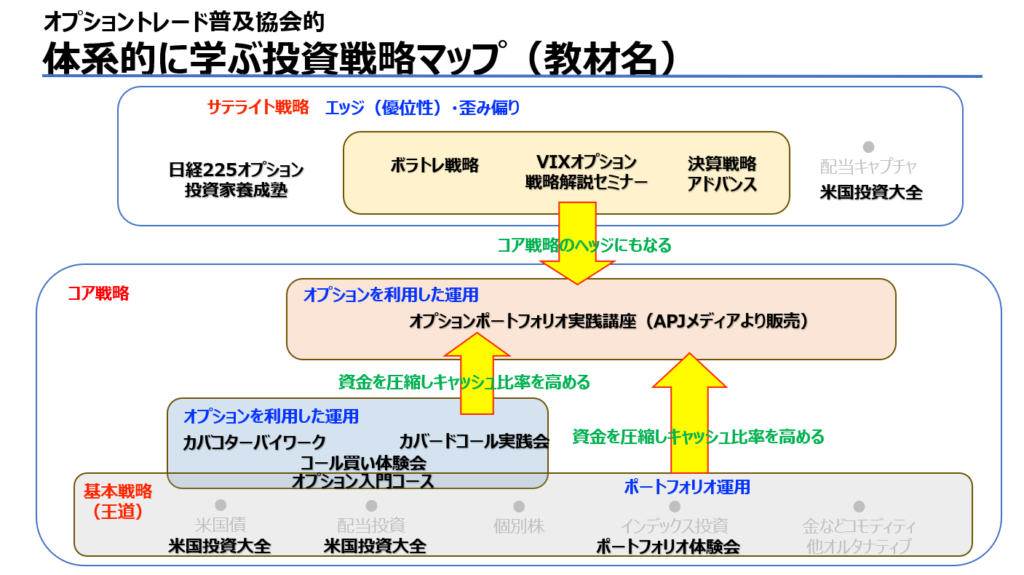

レバポライト戦略とは、オプショントレード普及協会が考案した「レバレッジドポートフォリオ戦略」に対してアレンジした戦略で、小資金化を実現しつつ投資期間を約1か月程度に短縮し、何度も繰り返し投資することで利益を積み上げていく戦略の名称です。

基本となる「レバレッジドポートフォリオ戦略」は、オプションの力を使ってリスクヘッジを行うため長期のオプションを用いて組成します。

それに対して、レバポライト戦略はオプションの「損失限定性」を充分に発揮するために、投資期間を短縮して短期銘柄を使い約1か月でロールオーバーするようにアレンジしています。

短期間の投資にすることで、ベースとなる「レバレッジドポートフォリオ戦略」に対して自己資金量を少なくできるメリットがあります。

この戦略を実際に組んで投資している方から質問をいただきました。

おかげさまで少しずつ米国株オプションに慣れてきました。(=「理解」ではなく、「慣れ」ました)

4月からS&P500連動型ETFをベースにしたレボパライト建玉をもちつつ、オプション価格をみながら別のシミュレーションもしています。

リアルな建玉は5,000ドル未満ですが、一時1,500ドルもの含み益が出ました。

レバポライトの凄さを実感しつつ、怖さも同時に感じているところです。

理解ではなく「慣れ」というのはとても良い表現ですね。

学習しながら実弾で投資されているので吸収することも多いのではないかと思います。

レバポライト戦略の利点

レバポライト戦略の特徴は、その利回りにあります。

この戦略は使用する自己資金を少なくしてレバレッジを掛けて運用する投資スタイルであり、投下資金を減らしてリターン額がほとんど変わらないとすれば、利回りは高まります。

例えば通常の株式ポートフォリオ運用で10万ドルの運用をしていると想定し、利回り10%で運用すれば、1万ドルの利益です。

一方レバポライトは資金を1万ドル以下に圧縮し、そのポートフォリオで同じく1万ドルの利益を得られると考えれば、その利回りは100%にも膨らみます。

資金を圧縮しても得られるリターンが同額だとすれば、圧縮すればするほど利回りは高くなります。

ですが、この受講者さんのご指摘の通り、下落する時もレバレッジがかかっている分、損失も増えます。

利益が一気に出るということは、逆に言えば損失も一気に出るということです。

その意味を理解している方はこの戦略の威力とともに怖さを感じると思います。

しかしながら、レバレッジを掛けて資産運用するにもかかわらず、損失はオプションを買う自己資金投資額に限定されるため、利益を大きくしつつ損失額を低下させられるのがこのレバポライト戦略です。

レバポライト戦略のレバレッジの考え方

このレバポライト戦略で忘れてはいけないのは、資金は株式で持つのと同じ金額の分だけフルキャッシュを口座内にリザーブしておくことです。

レバレッジを掛けられるからと言って、レバポライト戦略を3セットや5セット持って、自己資金ぎりぎりで投資するのはお勧めしていません。

レバレッジを掛ける前の自己資金量をフルキャッシュで確保したうえで、小資金で運用するほうが安全です。

なぜ小資金化できるのにフルキャッシュを口座内にリザーブしておくのかというと、下落した株をさらに買い増すことで更なる利益の向上を狙うためです。

ですが株価の暴落が起きるまで、その資金を口座に入れて寝かせておくのはもったいないですよね。

そこで、サテライト戦略として短期運用する戦略を併用するのが有効です。

私たちがサテライト戦略としてお勧めしているのはVIXオプション戦略やボラトレ戦略などがあります。

レバポライトでレバレッジ掛けて運用する際に、有事の際に振り向けられる余剰資金を確保しながらレバポライトを組み、余剰資金の範囲内でサテライト戦略を回せば、より資産を構築するスピードが上がるでしょう。

レバポライト戦略におけるコール買い

レバポライトではコールの買いだけで戦略を建てていますが、

なぜコールの買いだけなのでしょうか?

下落時にプット買いを入れるのもありでしょうか。

インデックス投資の長期ポートフォリオ運用スタイルとの整合性

レバポライトの基本は投資の王道、インデックス銘柄の長期ポートフォリオ運用です。

ポートフォリオ運用の際にはバイアンドホールドが基本で、株価が長期間で上昇する方に投資します。

株式投資をオプションで代用するレバポライト戦略でも、株価の値上がりで利益が出るコールオプションを買います。

そこで、インデックス投資との違いを見ていきましょう。

インデックス銘柄の長期ポートフォリオ運用の場合は、株価の一時的な上昇や下落のタイミングを計るわけではなく、最初に資金を入れたらずっと保有します。

途中で損切りをするという考えは一般的にはありません。

長期投資はロングが基本です。

その運用スタイルをレバポライトでも採用し、株の挙動を単純にトレースする戦略として、株式を買う代わりにレバレッジが効くコールを買い代用します。

長期ポートフォリオ運用を再現するための「コール買い」

レバレッジドポートフォリオ戦略は「コール買い」を使います。

コールを買う理由はインデックス投資のポートフォリオ運用をトレースするためです。

ポートフォリオ運用では基本的に長期目線で株価が上昇することを期待します。

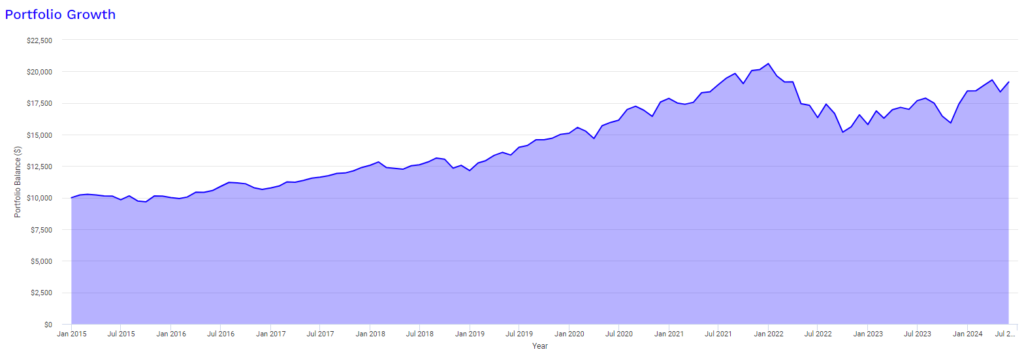

例えばポートフォリオビジュアライザーでインデックス運用の成績を見てみましょう。

ポートフォリオ運用の王道である、S&P500に連動するSPYと、債券に連動するETFを組み合わせたポートフォリオ運用を検討してみます。

SPYと債券連動型ETFを60:40で組み、バイアンドホールドした結果が下図です。

過去のバックテストによれば、長期保有で安定的な成長をしていることが分かります。

このポートフォリオの成績を再現するために、コールオプションの買い戦略で実現するノウハウがレバレッジドポートフォリオ戦略です。

もし下落する強い信念(あるいはファンダメンタル分析)があればプット買いでも良いでしょう。

しかしNYダウもS&P500も史上最高値を更新し続けるため、素直にロングポジションを取った方が利益が出る(アメリカ経済は成長する)と考えられます。

インデックス投資の王道はポートフォリオの長期保有であり、その投資を再現するためにコールを買っていますが、もちろん相場観でプット買いをレバレッジドポートフォリオ戦略とは別に持っておくことも構わないと考えます。

まとめ

レバポライト戦略は、コール買いが基本です。

その理由はインデックス投資の長期ポートフォリオ運用を小資金化するだけであり、運用スタイルはバイアンドホールドのポートフォリオ運用と同一です。

この戦略のルールは、株式でポートフォリオを組む代わりにコールオプションで代用しているにすぎません。

気を付けたいのは、株式を使用する場合はバイアンドホールドすれば実現損にはならず含み損状態だから耐えられたとしても、レバポライトの場合は満期があるオプションを使っているため連続的にロールオーバーする必要があり、ロールすることで実現損益がステートメントで見えてしまう点です。

従って相場観に振り回されない投資姿勢、株式の運用では見えなかった実現損益が発生することにひるまない投資スタンスで臨む必要があります。

なお、レバポ戦略についてはこちらをご覧ください。