株価の上下を当てに行く従来の投資ではなく、「インプライド・ボラティリティ(IV)」という“相場の揺れ”を読み解くことで、再現性と勝率の高いトレードを実現する戦略の存在を解説します。

そのうえで具体的なオプションを使ったベガロング/ベガショートの手法、デルタヘッジによるリスク管理まで実用的なノウハウを体系的にお伝えします。

なぜ「株価の上下予想」だけでは勝てないのか?

株価予測の“プロ”ですら外す理由

「上がるか、下がるか──たった2択なのに、なぜこんなにも難しいのか?」

これは株式投資に取り組む多くの人が、一度は感じる疑問です。

実際、SNSやYouTubeでは「次は上がる!」と断言する投稿がバズったり、プロのアナリストの方々が予想をしていますが、意外と外して炎上することもよく目にします。

しかし、これは裏を返せば、“当たることが前提”になってしまっている世界であることを意味しています。

そして、そうした「株価の方向性を当てること」に依存した投資こそが、個人投資家の最大の落とし穴です。

まず前提として、株価の方向性を当てることは、想像以上に難しいです。

なぜなら、株価の動きは以下のような要因が常に複雑に絡み合っているからです。

- 企業業績(決算発表)

- 金利やインフレ率(マクロ経済)

- 政治・外交リスク(地政学)

- 突発的なニュース(事件・災害・法改正)

- 投資家心理(ポジション調整・投機筋の動き)

これらはすべて“未来”の話です。

つまり、どれだけ知識を持っていても、100%予測することは不可能です。

読める人は“感覚”で戦っている

中には「自分は当てられる」「テクニカルを見ればわかる」と主張する投資家もいます。

実際に、相場感が鋭いベテラン個人投資家やトレーダーは存在します。

しかし、彼らが何をもって判断しているのかを掘り下げると、得られる情報量の多さに加えて、「経験則」や「直感」があるからです。

これはビジネスの世界で言えば、職人の“勘と経験”。

再現性はある程度ありますが、他人に伝えにくく、初心者が真似できるものではありません。

つまり、“当てられる人”と“当てられない人”の間には、情報量はもとより、感覚と経験の壁もあるのです。

方向性に賭ける投資(いわゆる順張り・逆張りの売買)は、「勝つときは大きく、負けるときも大きい」という特徴があります。

この構造は、ギャンブルに非常に似ています。このギャンブル的トレードが再現性の邪魔をします。

- 買った株が思惑通りに上がれば大きな利益が得られる

- でも、逆に動けばロスカットせざるを得ず、損失を抱える

- その勝ち負けの“振れ幅”が大きく、トータルで増える人が少ない

トレードがギャンブルのように見えてしまう原因は、“自分でコントロールできない要素”に依存しているからです。

これは心理的にも大きな負荷になります。

勝った日は気分がいい。負けた日は自己嫌悪に陥る──。

こうした感情のジェットコースターが、冷静な判断を狂わせていきます。

それでも多くの人が「上下予想」にしがみつく理由

なぜ多くの個人投資家は、予測が困難なのにもかかわらず、株価や通貨の「上下予想」に固執してしまうのでしょうか?

その答えはシンプルで、「予測しやすい世界(商品や対象)を知らないから」です。

Youtubeを見ても、「買う」「売る」は学ぶことができても、「そもそも予測しやすい世界がある」という視点で説明されることがほとんどありません。。

予測しやすい世界があるのにその事実を知らないまま、過酷なゲームに放り込まれているのが、ほとんどの個人投資家の現実です。

株価の方向性の予測は当たれば大きいですが、再現性に欠けます。

一方で、“予測しやすいもの”に注目すれば、投資はもっと確率的で、安定した勝負ができると思いませんか?

その「予測しやすいもの」とは何か。

それが、次章で紹介するインプライド・ボラティリティ(IV)です。

この“株価とは別の考え方に基づいた動きをする対象”を手に入れることで、あなたの投資は大きく変わります。

インプライド・ボラティリティ(IV)という、“予測しやすい世界”

見慣れないチャートが“予測しやすい”という衝撃

投資家であれば、日々の株価チャートを見て「次は上がるか?下がるか?」と考えることは当たり前のようになっています。

そんなあなたに、2つのチャートを見せましょう。

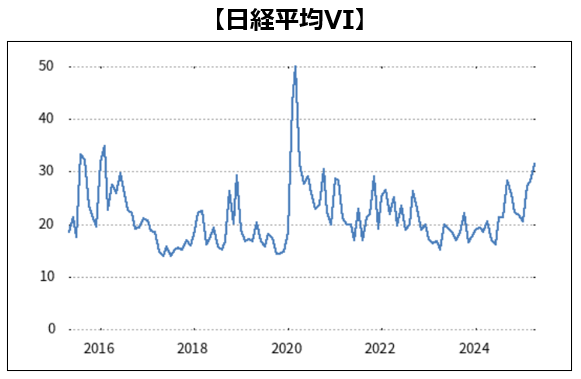

一つは日経平均株価、もう一つは「日経平均VI指数(=IVの代表の数値)」のチャートです。

両者を比較して、どちらが「読みやすく感じるか」直感的に答えてみてください。

●日経平均:上下に乱高下し、節目の予測が難しい

●日経平均VI:一定の範囲内で波打ち、周期的な動きがある

このように感じませんでしたか?

そう、“IVチャートのほうが読みやすい”のです。

実際に、ほとんどの方がこのチャートを比較するとIVチャートのほうが読みやすいと答えます。

事実、オプションのボラティリティについて詳細に書かれた「オプションボラティリティ売買入門」の書籍にはこのようなくだりがあります。

原資産(のボラティリティ)は典型的に長期の平均値、つまり「平均ボラティリティ」を持つ可能性が高い、という推測が生まれる。そして、原資産のボラティリティは「平均値に回帰する傾向をもっている」ように見える。ボラティリティが平均値を超えているときは、結局は平均値まで下がるだろうというかなり強い確信を持つことができるし、ボラティリティが平均値を下回っているときは、結局は平均値まで上がるだろうというかなり強い確信を持つことができる。この平均値を通過して上下する一貫した変動がある。

IVとは未来の不確定要素への不安勘の数値化

IVとは、“市場が予測している未来の揺れ”を数値化したものです。

- 高いIV:市場が「これから大きく動くかもしれない」と考えている状態

- 低いIV:市場が「しばらくは落ち着くだろう」と見ている状態

この「揺れ幅」に対して、オプション価格はプレミアムが上乗せされているのです。

つまり、IVは「これからの不安感」や「期待感」を数値で表したものとも言えます。

たとえば、選挙・金融政策・大事件の直後など、市場参加者が神経質になっている時には、IVが跳ね上がります。

逆に、平穏な状況が続くとIVはじわじわと低下します。

そして、IVチャートには、株価チャートにはないおおよその平均を示す”IVの水準”があり、そして”その水準に戻る規則性”があるように見えます。

たとえば、過去1年間の日経平均VIチャートを見ると、概ね20ポイント前後で上下していることが分かります。

10〜12ポイント程度まで下がれば「そろそろ上がるかも」

25ポイントを超えれば「過熱しすぎでは?」

このように、IVには上下の“目安”が存在するため、予測がしやすいのです。

一方で、株価にはそのような「適正水準」は存在せず、将来の値動きは非常にランダムです。

これは日本の日経平均VIだけの話ではありません。

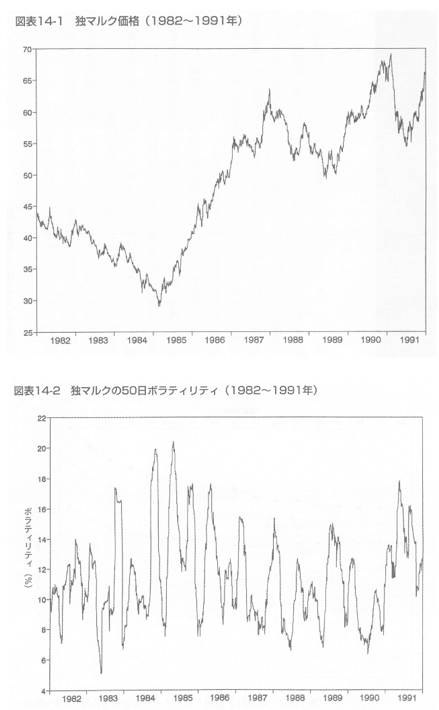

たとえば、前述の書籍『オプション・ボラティリティ売買入門』では、ドイツマルク(旧通貨)の株価とボラティリティのチャートを比較する図が紹介されています。

<引用:シェルダン・ネイテンバーグ. オプションボラティリティ売買入門 プロトレーダーの実践的教科書 (pp.436-439). パンローリング株式会社>

一目瞭然で、株価は上下に振れて方向性が読みづらくても、一方のボラティリティは、過去の範囲内で“繰り返す動き”が確認できますよね。

この“繰り返す動き”が、IVの最大の武器です。

IVを読むことで時間も労力も軽減される

「上下を当てる投資」と「IVを読む投資」、この2つには次のような違いがあります。

| 比較項目 | 株価予測型トレード | IV予測型トレード |

|---|---|---|

| 予測対象 | 株価(上下) | ボラティリティ(高い/低い) |

| 情報量 | 経済・決算・需給など多数 | 数値化されたチャート |

| 難易度 | 高い(要因が複雑) | 中程度(過去比較が容易) |

| 読みやすさ | 個人差あり | 規則性があるため再現性高い |

つまり、IVを読むという行為は、“個人投資家の時間的・心理的コスト”を減らすという意味でも非常に有効なのです。

相場に勝つポイントとは、“読めるものを読む”ことです。

株価の未来は、プロでも外します。

でも、IVの動きには「読める傾向」がある。

これは、個人投資家にとって大きな武器になります。

この“予測しやすいチャート”を使ってどう利益を狙うのか──

それを実現する手段が、次章で紹介する「オプション」と「ボラティリティトレード」なのです。

IVの変動を利益に変える「ボラティリティトレード」

株価は読めなくても、IVは予測しやすい。そして利益になりやすい

投資の世界では、「予測できるかどうか」は勝敗を大きく左右します。

株価の方向性を予測するのは難しい──それは前章で見てきた通りです。

でも、もし予測しやすい対象(=IV)があり、その変動が利益になる手段があるとしたら?

それが「オプション取引」であり、その中核をなす考え方が、“ボラティリティトレード”です。

まず前提として、オプションの価格は以下の5つの要素で決まります。

- 現在の株価(原資産価格)

- 権利行使価格

- 残存日数(満期までの時間)

- 金利

- ボラティリティ

このうち、最も予測が難しいのが株価(=方向性)であり、比較的読みやすく、チャートで可視化できるのが「IV」です。

ここで重要なのが、「IVが変わると、オプション価格がどう変わるか?」という点。

これを数値化してくれるのが、“ベガ”というオプションが持っている指標です。

ベガは、日経225オプションの場合は「IVが1ポイント変動したとき、オプション価格が何円動くか」を示す指標です。

ベガ+50のポジション → IVが3ポイント上昇 → 3 × 50 = 150円の利益(ラージオプションで150,000円)

ベガ−70のポジション → IVが5ポイント下落 → −5 × −70 = 350円の利益(ラージオプションで350,000円)

また、米国株オプションの場合はIVが1ポイント変動したときオプション価格が何ドル動くかを示します。

ベガ+50のポジション → IVが3ポイント上昇 → 3 × 50 = 150ドルの利益(1ドル150円換算で22,500円)

ベガ−70のポジション → IVが5ポイント下落 → −5 × −70 = 350ドルの利益(1ドル150円換算で52,500円)

このように、IVの変動の予測が当たればベガによって利益が発生します。

ボラティリティレードでは、IVの上昇・下落を見込んで、2つの基本ポジションを使い分けます。

・ベガロング戦略(IVが上がると思ったら)

オプションを「買う」

ベガがプラスになる

IVが上昇すればプレミアムが上がり、利益が出る

イベント前(例:決算・雇用統計など)に有効

・ ベガショート戦略(IVが下がると思ったら)

オプションを「売る」

ベガがマイナスになる

IVが下がればプレミアムが減少し、利益が出る

イベント通過後や相場が落ち着いたタイミングに有効

これらの戦略は、株価が実際にどう動くかは関係ありません。あくまで「IVがどう変化するか」に注目するのが特徴です。

株価を読む時代から、ボラティリティを予測する時代へ

ベガを利用したボラティリティトレードの根拠となるのが、IVの水準が元に戻るように見える性質です。

チャートを見ると「上がりすぎたものは下がる」「下がりすぎたものは戻る」と統計的に言えそうです。

なぜ日経平均VIのようなボラティリティに水準があるように見えるかというと、市場の“恐怖”を数値化しているからです。

- 地政学リスクや災害などのショックで一時的に高騰する

- しかし、数日〜数週間で落ち着きを取り戻し、元の水準へ戻る傾向がある

この傾向は、リーマンショックやコロナショック、トランプ関税ショックなど、歴史的な局面でも一貫して確認されています。

つまり、「今のIVは高すぎる or 低すぎる」という判断ができれば、かなりの確率で次の動きを予測できるというわけです。

多くのトレーダーがボラティリティトレードを実践するのには、以下のようなメリットがあります。

| 比較項目 | 株価予測トレード | ボラティリティトレード |

|---|---|---|

| 対象 | 株価の上下 | IVの変動 |

| 精度 | 不確実・突発リスク多 | 平均回帰で読みやすい |

| 判断材料 | ファンダメンタル・テクニカル | IVチャート・水準 |

| 必要な“勘” | 高い | 比較的低い |

| 戦略の再現性 | 低め | 高い |

このように、戦略の再現性・予測のしやすさ・判断の根拠において、ボラティリティトレードは非常に合理的で、相場の“ノイズ”や“感情”に左右されにくい合理的な投資手法と言えます。

株価が予想通り動かなくても、IVが読み通りに動けば利益が出る──そんな“確率で戦えるトレード”を可能にするのが、ボラティリティトレードなのです。

ボラティリティトレードを邪魔する「余計なリスク」たち

IVの変動を利益に変えるベガだけで勝負したいのに、なかなか勝てない理由

これまでの章で、「IVを予測する」=「ボラティリティトレード」が、株価予測よりも高確率で戦えることを確認してきました。

しかし、現実はそう甘くありません。

IVの予測が当たっているのに、思ったほど利益が出ないかったり、あるいは、読み通りなのに逆に損失が出たという声も多いのです。

それはなぜか?

──答えは、オプション取引には「ベガ以外にも影響を及ぼすリスク要素」が存在するからです。

オプションは、「未来の不確実性」を価格に織り込んだ金融商品であり、その価格は、以下の主要なリスク要因(グリークス)によって動きます。

| リスク要因 | 影響するもの | 表す意味 |

|---|---|---|

| デルタ | 原資産価格 | 株価によるオプション価格の変化 |

| ガンマ | 株価の急変動 | デルタの変化率(加速度) |

| セータ | 時間の経過 | オプションの“減価”スピード |

| ベガ | ボラティリティ | IVが1%変動したときの価格変化 |

このうち、ベガに着目してトレードしたいと考える人にとっては、“それ以外は全部ノイズ”です。

しかし現実には、これらは避けられない形ですべてのオプションポジションに含まれているのです。

デルタは、「株価が動くと、オプション価格がどう動くか?」を示す感応度です。

たとえば:

- コールオプション → デルタはプラス(株価上昇に強い)

- プットオプション → デルタはマイナス(株価下落に強い)

仮にIVが上がってベガ分で利益が出ても、株価が大きく逆方向に動いてしまえば、デルタ損がそれを打ち消してしまいます。

つまり、ベガを意識していても、“株価の動きに対して中立化しない限り”収益はブレるということです。

ガンマは、「デルタがどれだけ変化しやすいか」を示します。

- ガンマが高いと → デルタが急に変わる → 株価の急変に弱くなる

- ガンマが低いと → デルタは安定 → 株価変動に強くなる

特にベガショート(オプション売り)は、ガンマがマイナス方向に作用するため、相場が急変した際の損失リスクが大きくなります。

これは、「寝ている間に急落して大損した…」というようなケースで顕在化します。

セータは、時間の経過により、オプション価格が自然に減っていくペースを表します。

- セータが大きい場合 → 時間が経つごとに資産価値が減る(特にベガロングで致命的)

- セータが小さい場合 → 減価スピードは緩やか

たとえば、IVがまったく動かず、株価もヨコヨコで推移したとしても、時間が経つだけでベガロングのポジションは損失を抱えます。

この「何も起きていないのに減っていく」という性質は、かなり強力で気を付けなければいけないポイントです。

実際のポジションで作用する力を無力化するのがデルタヘッジ

たとえば以下のようなケースを考えてみましょう。

イベント前に「IVが上がるだろう」と予測し、コールオプションを購入(=ベガロング)を組み、イベント直後IVは実際に上がったが、株価が大きく下がってしまった。

このとき、オプション価格は:

- ベガ効果 → プラス

- デルタ、ガンマ効果 → 大きくマイナス(株価下落)

- セータ効果 → 少しマイナス(時間経過)

→ 結果的に、デルタのせいで大きなマイナスになりました。

こうした“余計なリスク”を無力化するために必要なのが、「デルタヘッジ」という考え方です。

- デルタをゼロにする → 株価の上下に左右されない

- ガンマとセータの影響を軽減 → 相場の急変や時間経過への耐性を上げる

つまり、デルタヘッジを行うことで、“ベガだけを抽出してトレードする”ことができます。

これが、次章で詳しく解説するデルタヘッジ戦略の核です。

オプションで“勝つロジック”を実現するには、リスクの除去が必須です。

ボラティリティトレードの優位性を実取引で安定して活用するには、デルタ・ガンマ・セータという“見えない敵”に対処するスキルが不可欠となります。

この3つの余計なリスクをどう制御し、“純粋なベガを予測するボラティリティトレード”を成立させるか。

そのカギを握る「デルタヘッジ」について説明します。

ベガ以外のリスクをコントロールする「デルタヘッジ」

ベガで勝ちたいなら、“他のリスクを消す”しかない

「IVを予測する力はある。ベガの感度も理解している。それでも安定して勝てない──」

その理由はシンプルです。

あなたのトレードが、まだ“ベガだけ”で動いていないからです。

オプションには、ベガ以外にも「デルタ」「ガンマ」「セータ」がついてくるため、この“余計なリスク”を除去して初めて、理論通りの「ベガだけの損益」が得られるのです。

そのための必須スキルが、デルタヘッジです。

デルタヘッジとは簡単に言えば、オプションが持つ方向性リスク(デルタ)を、原資産で打ち消す行為です。

- コールオプションを持つと、株価が上がれば利益が出る(=デルタがプラス)

- これに対して、同じ株を「売る」ことで株価上昇時の利益を相殺する(=デルタがマイナス)

このように、株価がどっちに動いてもプラマイゼロになる状態=デルタニュートラルを作ることで、株価の上下に一切左右されず、「IVの変動(ベガ)」だけで戦えるポジションを構築できます。

ベガロング/ベガショートのヘッジ戦略

ボラティリティトレードには、ベガロング戦略とベガショート戦略の2パターンがあります。

それぞれの特徴とヘッジ方法は異なります。

ベガロング戦略(IVの上昇を狙う)

- コールまたはプットの買いポジション

- ポジティブガンマ:急変時に利益が出やすい

- 弱点はセータ(時間による減価)

⇒ ヘッジ手法:株価が動いたタイミングで先物を使い利益確定+デルタ中立化

ベガショート戦略(IVの下落を狙う)

- コールまたはプットの売りポジション

- ネガティブガンマ:急変時に損失が急拡大

- 味方はセータ(時間の経過で利益が出る)

⇒ ヘッジ手法:IV下落を狙いつつ、急変時には先物を使って損失リスクを軽減

このように、先物でヘッジを入れることで、株価に左右されず、IVの動きだけに集中したトレードが可能になります。

米国株オプションを用いたデルタヘッジの具体的事例

オプション取引におけるデルタヘッジとは、原資産(現株)を使って傾いたデルタを調整し、常にデルタニュートラル(デルタが0に近い状態)を維持する行為を指します。

このデルタヘッジをすることで、ベガからの損益だけを取り出すことができるのです。

なかなか文字だけで理解しようとするとイメージが湧かない方のために、デルタヘッジについて動画で解説しました。

ベガロング(オプション買い)ポジションを取り現物株でデルタヘッジすることで、見事にベガからの利益を取り出せた実際の事例です。

6分ほどの動画で、米国株のCRM(セールスフォース)を題材に説明しています。

このように、相場変動に合わせて原資産(CRMの場合は現物株)を売買することでデルタニュートラルを作り出すデルタヘッジをすることで、株価の変動とタイムディケイの影響をお互いに緩和させIVによるベガの利益を取り出せていることが分かると思います。

まとめ

オプションを使ったデルタヘッジ手法についてはご理解いただけましたでしょうか。

ここまでで、ボラティリティトレードの有効性、リスク要因、そしてそれを無効化するデルタヘッジの仕組みを解説してきました。

このノウハウが理解できたら、あとは実践で試すのみです。

デルタヘッジは完璧にヘッジして初めて効果がある

しかし──いざ実践しようとすると、最大の壁が立ちはだかります。

それは、

「相場に張り付けない」

「いつデルタがズレたのか分からない」

「調整のタイミングを見逃す」

という、“実行の継続性”の問題です。

実際に多くの個人投資家が、デルタヘッジの必要性を理解していても挫折するのは大きく下記の3つの理由があります。

原因①:常に相場を監視できない

会社員や家庭持ちの人は、トレードに使える時間が限られている

「夜中に大きく動いてた」「朝起きたらズレてた」など、手遅れになりやすい

原因②:手動での計算と執行が煩雑

オプションのデルタは変動し続けており、ポジション全体のデルタを常に正確に計算するのは大変

ヘッジ用に先物を注文するのも、心理的・技術的ハードルがある

原因③:感情が入りやすい

「もう少し様子を見よう」「面倒だから今日はいいや」といった判断で、必要なヘッジを怠ってしまう

このように、ボラティリティトレードの“論理”と“現実”を隔てているのは、「実行の壁」なのです。

こうした個人投資家の課題を解決するために開発された、デルタヘッジの自動実行ツールが「ZERO」です。

このZEROを導入することで3つのトレード常識がこのように変わります。

常識①:「トレード=常に張り付くもの」→「寝てても戦える」

ZEROが動いている間、あなたはスマホもPCも見なくていい。

相場が勝手に動いても、必要な調整はツールが勝手にやってくれます。

常識②:「裁量で調整するのが上級者」→「ルールで調整するのがプロ」

裁量で判断することはミスの温床です。

むしろ、事前に設定したルール通りに従うことの方が、安定性・継続性が高いのです。

常識③:「自動化=複雑な操作で難しい」→「手軽・即導入可能」

ZEROは一部のツールのような複雑な操作や、専用サーバーを用意したり24時間PCを起動させておく必要はありません。

設定はシンプル、使い方も明快。兼業投資家でも“今日から導入”できます。

もしZEROに興味が湧きましたら、無料の「ZEROメルマガ」を購読してみてはいかがでしょうか。

メルマガ登録は下記バナーをクリックしてください。