レバレッジドポートフォリオ戦略では、インデックスの長期投資を安定的に運用していく方法として、オプションで保険を掛ける、いわゆるカラー取引を用います。

カラーをセットすることで最大損失額がコントロールでき、さらに必要資金を低下させることができます。

通常は10万ドル程度必要な株式ポートフォリオに対して、オプションを使うことで約1万ドル程度に資金を圧縮できます。

そして約2倍まではレバレッジを掛けても良い考え方からすれば、このポートフォリオを5万ドルで1セット組めることになります。

さらにこのポートフォリオにカラー取引を加えることで最大損失が抑えられ、5万ドルの約80%の4万ドル程度資金量を確保すればオプションを使ったポートフォリオ運用ができます。

この記事ではカラー取引に用いられるコールとプットの役割と最大利益や最大損失をどうやって計算すればよいのかを解説します。

目次 閉じる

カラー取引とは

カラー取引とは、現物株などを保有しているときに、現物株が値下がりするのを防ぐためプットを買い、そのプット買いのコストを回収すべくコールを売る、コンビネーション戦略の1つです。

リスク許容度を超える株価の下落を防ぐためにプットを買う場合は、プットの支払金額よりも多くプレミアムを得られるコールを売る、という考え方があります。

あるいは、株価が決められた期間では届きそうもないコールを売って、その受け取りプレミアムの範囲内でプットを買い保険を掛けるという考え方もあります。

そのどちらでも、組む際には「支払いとなるプットのプレミアムより、受け取りとなるコールのプレミアムを多くしておく」ことで、ゼロコスト(若干の受け取りなのでプラス)で保険を掛けられるのが特徴です。

レバレッジドポートフォリオは株式ポートフォリオの代わりにコール買いでポートフォリオを構築するため、

- 現物株相当のコール買い

- 保険としてのプロテクティブプットの役割を示すプット買い

- 保険料を回収して支払金額を抑えるためのカバードコールのようなコール売り

この3種類のオプションを保有します。

少し複雑なコンビネーション取引ですが、プット買いの保険料をコール売りで賄えばコスト負担が無くヘッジを掛けられるため、安定運用には欠かせない取引です。

カラー取引の損益グラフ

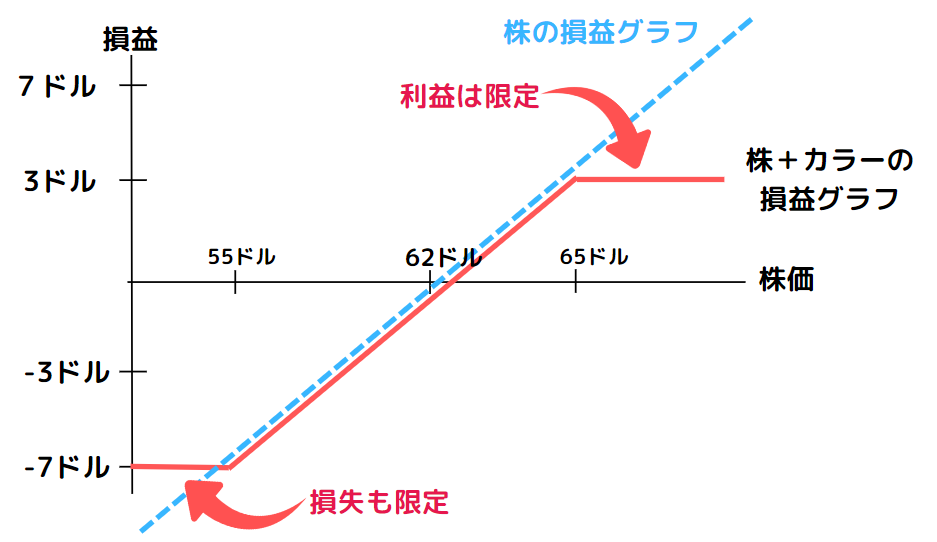

では、このカラー取引を用いることで、最大損失と最大利益がどうなるかを考えてみましょう。

まずはコール側はカバードコール、プット側はプロテクティブプットに分けて損益グラフを描きます。

KO株(コカ・コーラ株)を事例に計算します。

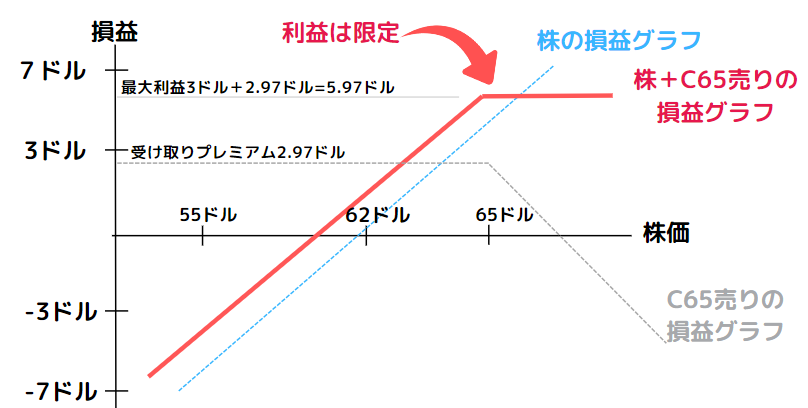

株+C65売りのカバードコールの損益グラフ

株価が62ドルのとき株式を100株持ち、プレミアムが2.97ドルのC65を売ったとします。

最大利益は、

(1)キャピタルゲイン(コールの権利行使価格-カラーをセットした時の株価)=3ドル

に加えて、

(2)コールを売った時に得られるプレミアム2.97ドル

の合計であり、3+2.97=5.97ドルです。

なお、損益分岐点は62ドルの株がそのままで満期を迎えた場合はプレミアム+2.97分だけ損益分岐点を押し上げられるため、62-2.97=59.03ドルです。

キャピタルゲインは、コールの権利行使価格65ドルからカラーをセットした時の株価62ドルを引きます。

よって最大で65-62=3ドルを得られる可能性があります。

なぜキャピタルゲインによる受け取りの最大が3ドルで固定されるかというと、現在値の62ドル以上に株価が上昇すると株から含み益が出ますが、C65を売っているために株価が65ドル以上になるとコールから損失が出て、株の含み益とコールの損失がきれいに相殺し合うからです。

満期計算では65ドル以上の株価の上昇益とコールの損失は同額です。

よって現在株価62ドルからC65までの3ドル分はキャピタルゲインを得て、65ドル以上は株とコールの損益が相殺され利益は3ドルで固定されます。

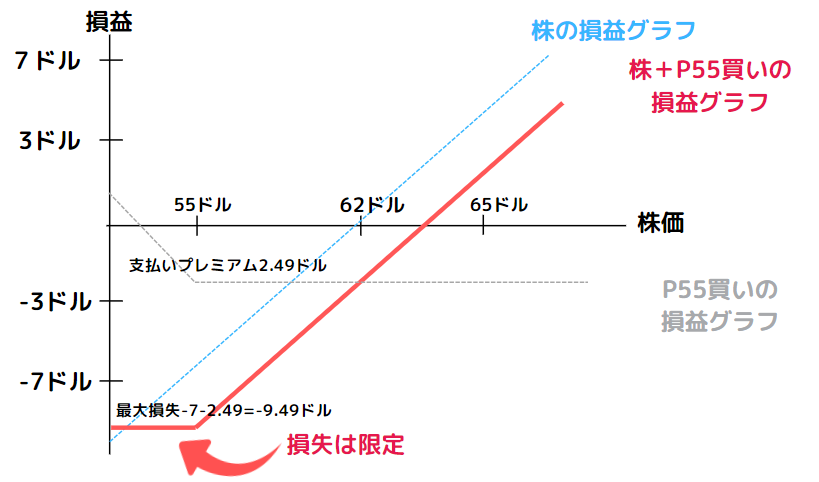

株+P55買いのプロテクティブプットの損益グラフ

続いては株を買ってプットを買ったときの損益グラフです。

P55のプレミアムは2.49ドルとします。

最大損失は、

(3)キャピタルロス(プットの権利行使価格ーカラーをセットした時の株価)=-7ドル

に加えて、

(4)プットを買った時に支払うプレミアム2.49ドル

の合計であり、-7-2.49=-9.49ドルです。

なお、損益分岐点は62ドルの株がそのままで満期を迎えた場合はプレミアム2.49を支払っているため、損益分岐点は62ドルより高くなり62+2.49=64.49ドルです。

キャピタルロスは、プットの権利行使価格55ドルから現在株価の62ドルを引きます。

55-62=-7ドルをキャピタルロスで失う可能性があります。

なぜ最大損失が7ドルで固定されるかというと、55ドル以下に株価が下落すると株から含み損が出ますが、P55を買っているため株価が55ドル以下に下落してもプットからは利益が出て、株の含み損とプットの利益がきれいに相殺し合うからです。

満期計算では55ドル以下の株価の下落損とプットの利益は同額です。

よってP55までの7ドル分はキャピタルロスを計上し、55ドル以下は株とプットの損益が相殺されるため損益は7ドルで固定されます。

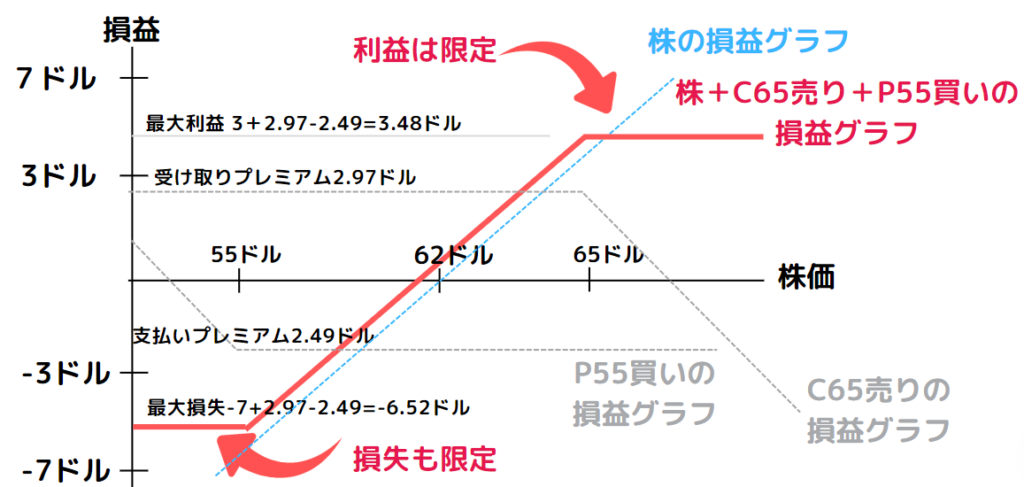

カラー取引(株+C65売り+P55買い)の損益グラフ

株式に加えてC62を売りP55を買うと、次のような損益グラフが描けます。

カラー取引の損益計算と満期の挙動

上記の損益グラフを用いて

- a)株価が上昇したとき

- b)株価が下落したとき

に分けて考えてみましょう。

a)株価が上昇した時

ここで株価が65ドル以上で満期通過するとC65が権利行使されるため(割り当てと言います)株を65ドルで売らなければいけません。

そこで保有している株を相手に渡さなければいけないため、株を65ドルで売却します。

コール売りは割り当て、株は相手に渡して無くなりプット買いは無価値で消滅。

ということで手元には株もオプションも残りません。

最大利益は(1)と(2)と(4)の合計です。

(1)は最大3ドル、(2)+(4)はカラー取引としてC65を2.97で売ってP55を2.49で買いますから、差し引き+0.48ドルの受け取りです。

この2つを合計した金額が最大利益です。3ドル+0.48ドル=3.48ドル。

b)株価が下落した時

今度は下落した時を考えてみます。

株価55ドル以下で満期通過するとP55を自動権利行使するため株を55ドルで売らなければいけません。

よって保有している株は55ドルで売却します。

プット買いは権利行使、株は相手に渡して無くなりコール売りは無価値で消滅。

ということで手元には株もオプションも残りません。

最大損失は(3)と(2)と(4)の合計です。

(3)は-7ドルです。(2)+(4)は前述のとおりカラー取引でC65を2.97で売ってP55を2.49で買いますから、差し引き+0.48ドルの受け取りです。

この2つを合計した金額が最大損失です。-7ドル+0.48ドル=-6.52ドル。

なお、損益分岐点は62ドルの現物株を持ってカラー取引で受け取りが0.48ドルあるため、62-0.48=61.52ドルです。

株価が上がっても下がっても株を売却するだけ

以上のように、カラー取引で上限のコールがインザマネーになっても、下限のプットがインザマネーになっても保有している株を手放すだけで損益は限定されます。

よって損益グラフは、65ドル以上の利益は3.48ドルで固定され、55ドル以下の損失は-6.52ドルで固定されます。

55ドル以上65ドル以下の場合はコールもプットも権利が消滅するため株は保有したままオプションだけが無くなります。

なおカラー取引の権利行使価格の選び方ですが、必ずしも受け取りにしなければならないというルールはありません。

相場に応じてプット側の権利行使価格を引き上げて保険効果を強くすることも可能です。

一般的にはコールを売って受け取ったプレミアムの範囲内でプットを買い保険にすることが多いです。

当協会が開催しているアイアンカバコ&レバポ実践会でも、カラー取引は受け取りが多いか同額になるよう銘柄を選定しています。

上記のKOの事例はサクソバンク証券のウェビナー動画から引用しました。

開始約35分ほどからカラー取引の説明をしています。

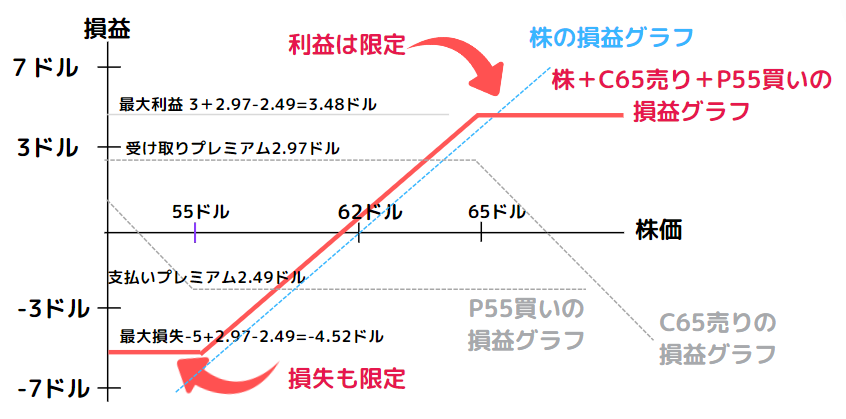

まとめ

カラー取引を加えた場合の損益計算は

(1)最大受け取り金額のキャピタルゲイン(コールの権利行使価格-カラーをセットした時の株価)=3ドル

(2)コールを売った時に得られるプレミアム2.97ドル

(3)最大支払い金額のキャピタルロス(プットの権利行使価格ーカラーをセットした時の株価)=-7ドル

(4)プットを買った時に支払うプレミアム2.49ドル

によって決まり、下図の損益グラフとなります。

ぜひカラー取引の損益グラフを頭の中で描けるようになりましょう。

カバードコールが利益限定になるメカニズムと一緒

損益が相殺されて損益図がフラットになる点は、グリークスとは関係はありません。

グリークスは期中の(満期より前の段階の)損益を評価するためにありますが、今回は満期通過させたときの動きを解説しています。

例えばカバードコールで株が値上がりしてオプションが損を出しても、株の上昇益によってきれいに相殺されるため、損益は一定で固定される原理と一緒です。

こちらの記事ではカバードコールで株価が上昇した時に、利益が一定になる理由を解説しています。

カラー取引も、コール側はカバードコールと似た挙動であり、こちらをご覧いただくとご理解が進むでしょう。

↓

https://mf-aa.co.jp/covered-call-with-low-difficulty-is-the-best-to-start-option-trading